Тесты цифровой техники

|

|

|

|

J’son & Partners Consulting: рынок цифрового аудиоконтента в России и мире, 2009-2013

11.04.2012 11:27

версия для печати

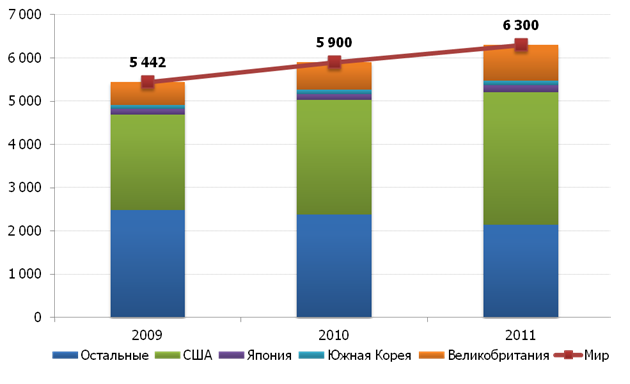

Мировой рынок цифрового аудиоконтента Согласно исследованию J’son & Partners Consulting, в 2011 году рынок цифрового аудиоконтента в мире вырос на 7% и составил 6,3 млрд. USD. Рассмотренные в исследовании страны - США, Япония, Южная Корея, Великобритания - составляют около 70% мирового рынка аудиоконтента. Доля России в общемировом рынке незначительна и составляет менее 1%. Динамика мирового рынка цифрового аудиоконтента*, млн USD, 2009-2011 гг.

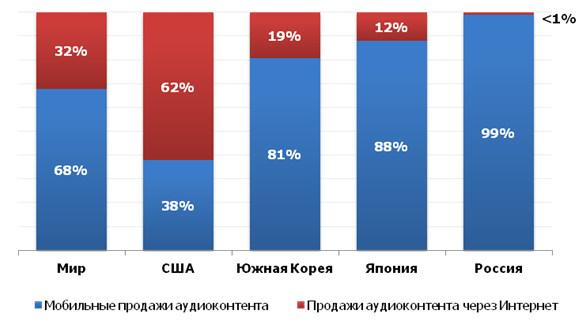

*интернет-загрузки (без учета RBT) Источник: данные зарубежных исследовательских компаний На долю продаж аудиоконтента для мобильных телефонов пришлось около 68% всего объема рынка аудиоконтента в мире. Доминирование продаж цифрового аудиоконтента через мобильные сети связано с удобством использования аудиофайлов на мобильных телефонах, которые прочно заменили аудиоплейеры в сознании абонента, и сейчас практически невозможно встретить мобильный терминал без поддержки воспроизведения музыкальных файлов. При этом уже сейчас можно отметить, что есть тенденции к росту сегмента интернет-продаж аудиоконтента в мире, так как доля данного канала увеличилась на 2% в 2011 году. Сравнение структуры рынка по доходам от цифрового аудиоконтента в мире и отдельных странах 2011 г.

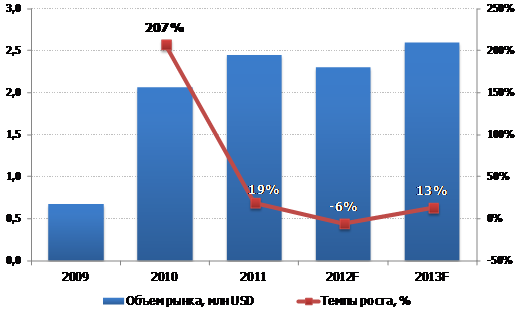

Источник: J’son & Partners Consulting Наибольший вклад в развитие рынка цифровых продаж аудиоконтента через Интернет внес мультимедийный сервис Apple iTunes, через который с 2003 года было реализовано более 10 млрд. единиц аудиофайлов. В 2011 году на долю Apple iTunes приходилось 70% всех загрузок музыки в США. Закономерно, что рынок цифровых продаж аудиоконтента наиболее развит в тех странах, в которых доступен сервис от Apple. Основными конкурентами Apple на рынке цифрового аудиоконтента являются компании Amazon, 7digital, HMV и Tesco. Российский рынок цифрового аудиоконтента По оценкам J’son & Partners Consulting, по итогам 2010 года объем продаж музыки через Интернет вырос на 207% по сравнению с показателем 2009 года, основной причиной данного роста стал запуск магазинов контента от операторов. Крупнейшим участником на рынке мобильного аудиоконтента в России по итогам первой половины 2011 года является оператор связи МТС, а также МТС являлся крупнейшим участником российского рынка цифровой дистрибуции музыки через Интернет по итогам первой половины 2011 года за счет проекта Omlet.ru. Ближайшим конкурентом Omlet.ru является проект Trava.ru от оператора связи «Мегафон». Тем не менее, бизнес-продажи аудиоконтента не относится к числу высокорентабельных. В конце 2011 года компания МТС приняла решение отказаться от раздела «Музыка» на портале Omlet.ru, что 2012 году повлечет за собой снижение продаж в данном сегменте. В общей структуре российского рынка цифровых продаж аудиоконтента основную долю (99%) занимают продажи мобильного контента. По оценкам J’son & Partners Consulting, объем продаж музыки через мобильные каналы вырос по итогам 2011 года на 10% по сравнению с показателем 2010 года. В 2012 году ожидается увеличение активности продвижения сервисов мобильной музыки старыми участниками рынка (операторами связи), а также возможен выход на рынок новых участников. Динамика объема российского рынка цифрового аудиоконтента*, 2009-2013 гг.

*интернет-загрузки (без учета RBT) Источник: J’son & Partners Consulting Драйверы и барьеры развития рынка аудиоконтента в России В перспективе до 2013 года на рынке цифрового аудиоконтента в России не ожидается активного роста. Объем продаж аудиоконтента через Интернет к 2013 году составит не более 3 млн USD при существующих барьерах, и перспективы оцениваются как умеренно оптимистичные. J’son & Partners Consulting выделяет следующие драйверы и барьеры данного рынка. Барьеры: - Доступность большого количества музыкальных композиций в открытых источниках ограничивает потребность аудитории в ее легальном использовании. - Низкая покупательная способность по сравнению с Северной Америкой и Западной Европой – крупнейшими рынками цифровой дистрибуции аудиоконтента. - Стоимость прав на распространение музыки у крупнейших музыкальных мэйджоров остается высокой для российского рынка. - Несмотря на рост популярности платежей в Интернете остается проблема низкого проникновения банковских карт, а также опасения россиян использовать их для оплаты интернет-покупок. Драйверы: - Рост пользователей как фиксированного, так и мобильного Интернета в России. - Повышение доступности мобильных устройств на платформах Android, iOS, Windows Phone положительно влияет на развитие мобильных сервисов, а именно специализированных приложений для доступа к музыке в телефоне. - Положительные тенденции в политике музыкальных мейджоров. Крупные лейблы готовы обсуждать новые модели сотрудничества и продаж музыки. Рост популярности использования электронных платежных систем и рост объема платежей через Интернет в целом. Редактор раздела: Алена Журавлева (info@mskit.ru) Рубрики: Мобильная связь, Интернет, ПО Ключевые слова: мобильный контент, контент, медиа контент, видеоконтент

наверх

Для того, чтобы вставить ссылку на материал к себе на сайт надо:

|

||||||

А знаете ли Вы что?