Тесты цифровой техники

|

|

|

|

Рынок краудлендинга с предпосылками

15.07.2014 09:00

версия для печати

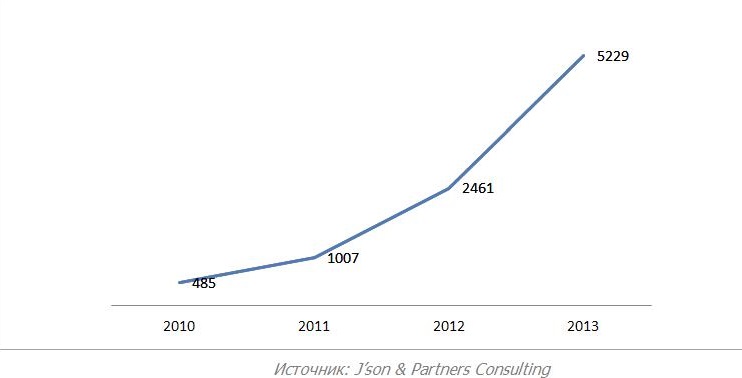

Краудлендинг – онлайн-процесс кредитования физическими лицами других физических лиц или организаций с помощью специально созданного интернет-ресурса. По итогам 2013 г. объем мирового рынка превысил $5 млрд. Среднегодовой темп роста в 2010-2013 гг. составил 128% — с $485 млн до $5 млрд. Учитывая, что рынок находится в стадии экспоненциального роста, его объем в 2014 г. может достигнуть $10 млрд., а к 2016 г. превысить $20 млрд.

Из 15 национальных площадок-лидеров на США по итогам 2013 г. пришлось более 50% всех выданных кредитов через краудлендинговые площадки. Эти площадки относятся к самым зрелым, то есть уже прошедшими все стадии привлечения венчурного капитала и финансирующимся фондами прямых инвестиций. На американские компании приходится почти 70% всех инвестиций в крупнейшие площадки. Также к числу крупнейших национальных рынков относятся Китай и Великобритания. Китайские площадки, по оценке инвесторов, находятся на самой ранней стадии развития и проходят раунды A и B. Несмотря на раннюю стадию развития, обращает внимание значительный объем привлекаемого капитала. В данный момент годовой объем российского рынка аналитики оценивают в размере $10-15 млн. По оценкам аналитиков, оборот рынка P2P-кредитования в России в 2013 г. увеличился на 3%, при этом в 2012 г. рост был более значительным – 42%.

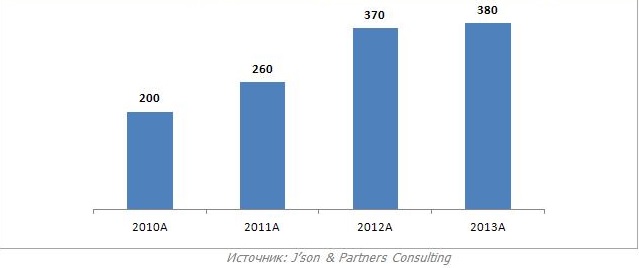

Согласно оптимистичному сценарию, в России может начаться экспоненциальный рост рынка, если последует снижение процентных ставок (ниже МФО), появление новых сервисов (возможно, на базе МФО) и усиление систем скоринга. При пессимистичном сценарии на рынке будет наблюдаться спад, что может привести к снижению оборота выданных займов до 250 млн рублей к 2018 г. Развитие рынка может пойти по этому сценарию в случае отсутствия каких-либо изменений на рынке. На российском рынке P2P-кредитования осуществляют деятельность следующие игроки: Вдолг.ру, Billiloan, Credberry, Loanberry, WebMoney. Несмотря на то, что в 2012-2013 гг. появились новые игроки, это не компенсировало падение оборота P2P-кредитования у лидера рынка – WebMoney. Второе место стабильно удерживает площадка Вдолг.ру. Оборот рынка P2P-кредитования в России за 2012-2013 гг. вырос незначительно. В 2012 году оборот 370 млн. руб. В 2013 году — 380 млн. руб. На сегодняшний день развитие рынка сдерживают высокие ставки, сравнимые с микрофинансовыми организациями, отсутствие законодательного регулирования и, как следствие, значительные сложности с возможностью формирования портфеля в автоматическом режиме для кредиторов. Невысокий уровень систем скоринга повышает риски для кредиторов. Также аналитики выделяют низкий уровень интереса со стороны инвесторов. Автор: Алексей Писарев (info@mskit.ru) Рубрики: Финансы Ключевые слова: кредитная карта, финансы, инвестирование, финансирование

наверх

Для того, чтобы вставить ссылку на материал к себе на сайт надо:

|

||||||

А знаете ли Вы что?

ITSZ.RU: последние новости Петербурга и Северо-Запада05.02.2026 Новгородская область перевела СЭД «Дело» на российскую платформу 16.01.2026 VK Видео проанализировал контентные предпочтения россиян в новогодние каникулы

|

||||